住宅ローン返済の計算方法とは?金利が低ければいいとは限らない

こんにちは、武山です!

COZYではお家作り全般の相談を受けているのですが、「これくらいの総額でマイホームが欲しいんだけど、月々返済の支払い額は?」「住宅ローンはどの銀行がいい?」など、住宅ローンに関する質問がほとんど。

それぞれのご家族に合うプランを見つけたいという方が、たくさん来店されています。

住宅ローンはプランによって金利も違えば、セットになっている保険もさまざま。将来のことを考えて選ぶ必要があります。

今回のコラムでは、住宅ローン選びに役立つ返済方法や金利などの基礎知識をお伝えしたいと思います。

COZYのお客さんに人気のプランもご紹介しますので、ぜひ参考にしてくださいね。

住宅ローンの計算前に、金利を理解して主な2種類の返済方法を知ろう

みなさんは、住宅ローンは利率の低いプランが一番良いと思っていませんか?返済方法によっては、同じ金利でも支払い総額が変わってくるんですよ。

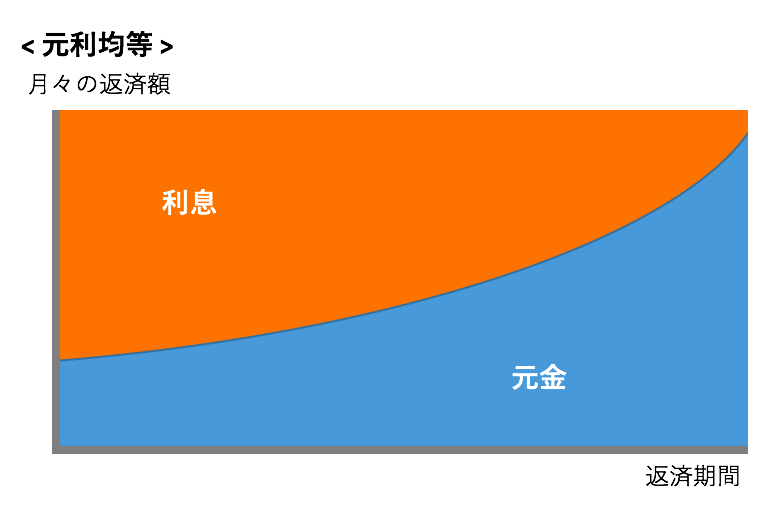

一般的な住宅ローンの返済方法は、返済期間終了まで月々の返済額が変わらない「元利均等返済」と、月々支払う元金の金額を固定し、それに利息分を上乗せする「元金均等返済」があります。

月々同じ価格で安心感がある「元利均等返済」

毎月同じ額を支払う住宅ローンがこれ。月々の返済額が6万円だとしたら、返済し終わるまでずーっと6万円のまま。総額が分かりやすく、お家作りに大切な資金計画が組みやすいのが特徴です。

この返済方法の仕組みは月額6万円とした場合、最初の頃は元金分2万円、利息分4万円というように支払いの大半を利息が締め、元金がなかなか減りません。

元金が残高が残っているほど利息が大きくなるので、次に紹介する「元金均等返済」よりも支払い総額が増えるというデメリットがあります。

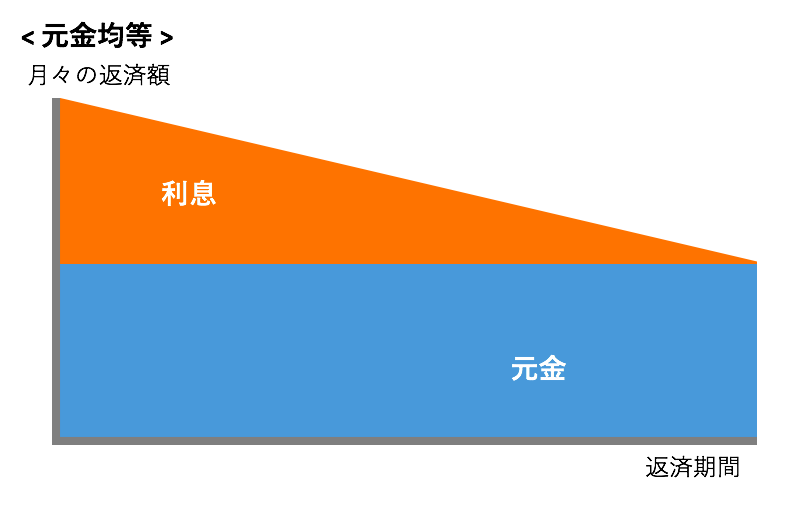

最初の支払いは多いが総額は抑えられる「元金均等返済」

元金均等返済は、月々支払う元金の金額を一定にすることで、利息を早く減らすことができます。先に紹介した「元利均等返済」より、総支払額が安価になるのもこのためです。

デメリットは、初期のうちは1カ月の支払い額が高額になりやすいため注意が必要なこと。

平均の返済額を6万円に設定すると、最初の頃は毎月8万円が必要だったりします。

年々支払い額が減るので、最終的に元金のみの4~5万円になるんですけど、お家を建てたばかりの頃は、頭金の支払いや固定資産税の支払い、家具・家電の買い替えなどいろいろお金がかかりますよね。

「貯蓄は大丈夫かなぁ」って、そわそわしちゃうかもしれません。

また、月額や残額が分かりにくいので「来年、子供が大学へ進学するけど、その時はローンの支払いがいくらになるんだっけ?」となる人も。

COZYのようにお家が完成した後も、営業担当とお客さんが密に連絡を取り合い、新居へ遊びに行ったりするような関係ならすぐに確認できるので問題ないのですが、自己管理はちょっと難しいかなと思います。

ちなみに、変動金利と固定金利については「住宅ローンの金利は変動・固定どっちを選ぶ?気になるフラット35も解説」で詳しくお話しておりますので、あわせてチェックしてみてくださいね!

住宅ローン2つの返済方法、どっちが良い?

家族構成や年齢、年収などはみなさん異なるので、2つの返済方法のどちらが良いとは一概に言えません。

実際に月々きちんと支払える返済額を見極めて決めることが大切です。

COZYのお客さんといえば、ほとんどが毎月の返済額が一定の「元利均等返済」タイプを選んでいます。

「支払い総額が多くなるのにどうして?」って思いますよね。

その理由を次に解説していきます。

元利均等返済は繰り上げ返済OK!計算方法がわかりやすいプランとは

「元利均等返済」には、繰上げ返済で元金を効率よく減らせるメリットも。

「今月は5万円余ったから、住宅ローンの返済は5万円多く振り込もう」と、ウェブサイトから簡単に手続きできる場合がほとんど。スマホでシュッシュッで手続き完了です(繰り上げ返済の方法や最低額は金融機関などで様々です)。

しかも、繰り上げ返済で支払うお金は、直接元金だけを減らせるんです!

毎年ボーナス払いに決めてしまうと、万が一ボーナスが出ない!など途中でボーナス払いが難しくなっても組み換えはできません。

その点、繰上返済なら自分で払える時に払えるだけ返済していくので気が楽です。

また、タイミングによっても繰上返済は支払い総額が変わってきます。

繰上返済はタイミングにもよって支払い総額が変わってきます。元金がたくさん残っている1年後に100万円入れるのと、10年後に100万円入れるのでは、前者の方がずっとお得になるので、できるだけ早め早めにこの制度を利用するといいですね。

人気なのは「フラット35」

「元利均等返済」のプランでCOZYのお客さんに人気なのは、住宅金融支援機構の長期固定金利住宅ローン「フラット35」。

借入時の金利が返済終了時まで続き、返済総額が分かりやすいプランです。金利がずっと一緒なので、何十年先まで支出の管理がしやすく見通しを付けやすいですね。

しかも前年度の年収のみで審査してくれるので審査も通りやすく、非常に明瞭・明確です。

一定の基準を満たすと、5~10年間は金利を安くしてあげるよというフラット35Sというタイプもあり、支払額を抑えることができるんです。

長期固定金利のプランは、金融機関にも用意されています。

金融機関の「固定期間選択型」プランも人気

「フラット35」と同じくらい選ばれているのが、金融機関の「固定期間選択型」プランです。

3年、5年、7年など各銀行で決められた期間の金利が一定になり、満期を迎えると違う返済プランに乗り換えることができます。

例えば、10年間金利が固定されるプランを選んだ場合、11年目以降は3年間の固定期間選択型にしたり、変動金利のプランに変えたりと、家庭の状況や国の情勢を考えて選択できます。

各銀行にあるローンプラザで相談ができるので、借り換えも安心していいと思います。

長期固定金利の住宅ローンは保険を比較して

「返済の支払い総額が分かった方が安心」という方には、「フラット35」のような長期固定金利のプランをおすすめします。

「フラット35」は比較的金利が低く、およそ1.36%(2017年10月現在)。

それに対して金融機関の全期間固定金利プランは、金利がちょっと上がります。

各銀行によって金利は違いますが全期間固定金利プランなら1.60%くらい。

フラット35と比較してみると金融機関の方が少し金利が高く感じますね。

ですが金利が高い分、住宅ローンに付いている保険がとても充実していて魅力的です。

がんと診断されてしまったり、脳卒中や心筋梗塞で〇日以上入院して働けない状態になったり、糖尿病や高血圧など7~8大疾病になり就業不能な状態が続いてしまったりなどもローン完済の対象に。

各銀行の金利を見ていくと金利は、どこもあまり大きくは変わりませんが保険の内容が違います。

同じ保険の内容に見えても入院日数の制限や対象となる症状など金融機関で様々なので、自分に必要な保険のあるところを選ぶのも一つの手です。

「フラット35」で団体信用生命保険を手厚くしたい場合も金利を上乗せする形や一般の生命保険などで足りない部分を補填してあげるなど様々な組み合わせが可能ですので、一度プロにご相談いただけるのが間違いないかと思います。

住宅ローンの計算方法は複雑!返済はプロに相談が確実です

住宅ローンの試算はとても計算式が複雑で、係数などを覚えるとラクなのですが、一から自分で計算するのはとても大変。僕もやってみたら苦労しました(笑)。

フラット35や金融機関の住宅ローンのシミュレーションページを利用すれば、返済額早見表を参考にしたり、月々の返済額やローンの総額を簡単に出すことができるので、窓口へ行く前に試算してみるといいですね。

「相談したいけど、金融機関などの窓口へ行くとそこで借りることになっちゃいそう」(そんなことはないのですが…)

「いろいろな住宅ローンを見比べて決めたい」

という人は、中立的な立場でローンの相談ができるハウスメーカーやFPへ。

絶対にみんなここで借入した方がいい!!というものはなく、家族構成や年齢、今の状況、将来のことなどを考えて、ご家族に合う条件の返済プランを一緒に考えて選んでいくのが正解です。

COZY ではFPのソフトを取り入れて金利やローンの勉強をしているので、ほぼほぼ正確な返済額をお伝えすることができます。

札幌COZYお家の相談窓口での相談は無料です!

ぜひ、お気軽に足を運んでくださいね。